ベーシックニーズの充足を増税で賄うプラン

受益(行政サービスの充実)と負担(増税)のバランス見直しを議論するための具体的な材料を提示します。

慶應義塾大学経済学部の井手英策教授をご存知でしょうか?私と同学年の財政社会学者です。ご存知でない方は、まずは2017年民進党党大会での井手教授による挨拶をご覧ください(YouTube小川淳也チャンネル:約13分)。

ベーシックサービスとは、誰もが生存・生活のために必要とする(可能性のある)ベーシック(普遍的)なサービスです。所得制限を設けず、等しく現物支給でベーシックニーズを充たす。その財源は増税で賄う、というのが理論の基本です。詳しくは、井手教授の著書をお読みいただければと思います。

私は埼玉県職員時代、長く税財政に携わっていましたが、井手教授の理論に出会い、これこそが財政運営の王道であると気づかされました。県庁では、井手教授や中央大学の宮本太郎教授などを招き、税財政と社会保障を一体的に考える勉強会を開催しました(勤務時間外に自主勉強会として)。そして、県職員としての実現は難しいこともあり、県庁を退職し、市議会議員となることを決断しました。

増税によるベーシックニーズの拡充は、政治家が独断で決めることではありません。井手教授自身も、これは論理ではなく「対話」であると語っています。どんな行政サービスを拡充すべきか、そのためには何税をどのくらい引き上げるのか。それとも自己責任社会を続けるのか。徹底的に議論していきたいと思います。

『幸福の財政論ー財政はだれのために』2018岩波書店 代表的な著書です。新書で読みやすいです。

『経済の時代の終焉(シリーズ現代経済の展望)』2015岩波書店 第15回大佛次郎論壇賞受賞作

『分断社会を終わらせるー「誰もが受益者」という財政戦略』2016筑摩選書(共著)

『いまこそ税と社会保障の話しをしよう』2019東洋経済新報社 討論形式になっており私も匿名で参加しています。

『財政赤字の淵源 寛容な社会の条件を考える』2012有斐閣 公務員や政治家に読んで欲しい1冊です。

『財政社会学とは何か 危機の学から分析の学へ』2022有斐閣(共著)

他多数

井手英策教授プロフィール(慶應義塾大学ホームページ)

ベーシックニーズ/無償化・負担軽減を進める分野

学校給食費の無償化を実施する市町村が増加しています。令和3年度以降の物価高騰に伴い、国からの新型コロナウイルス対応地方創生臨時交付金を活用して、臨時的に無償化を実施している市町村や、他市世帯に限り無償化や軽減している市町村もあります。

義務教育は無償であるべきと思いますが、現状で無償化されているのは授業料と教科書代だけです。副教材、学用品、制服、就学旅行費など、実際には多くの支出があり、子育て世帯の大きな負担となっています。

学校における給食や修学旅行は、学習指導要領にも定められた学校教育活動の一部です。学用品や副教材がなければ授業が受けられませんし、制服が定められていれば制服がないと学校に通えません。これらを含めて無償化すべきと考えます。

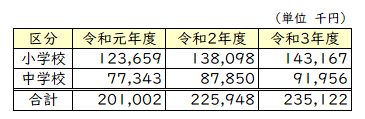

まず、学校給食費を無償化する場合には、どの程度の予算が必要になるか見てみましょう(令和元年度~令和3年度決算を元に)。

小中学校合計で年間2億4千万円程度、中学校だけでも9,200万円程度が必要となります。ちなみに令和2年度から給食費は、小学生が月額4,500円(年額49,500円)、中学生が月額5,200円(年額57,200円)となっています。

これは北本市立小学校・中学校の給食費なので、市外の学校に通う児童生徒の給食費も補助する場合には、さらに追加の支出が必要になります。

北本市では、現王園元市長が給食費の無償化を掲げて市長選に当選し、市長となりましたが、財源が確保できず、無償化を断念しました。無償化を実施するには、財源の確保が大きな課題となります。

現王園市長時代にはなかった財源として「ふるさと納税寄附」がありますので、まずはこれを活用することも考えられますが、ふるさと納税制度自体が持続可能な制度とは思えませんので、恒久的に無償化するには税収を増やすことを検討しなければならないでしょう。

副教材、学用品、制服、修学旅行等の費用についても、学校活動に不可欠な支出であり無償化すべきと考えます。これらの無償化に要する費用の試算についても、今後進めていきます。

給食費等の無償化など、子ども・子育て支援の充実は進めるべきだと思いますが、すでに子育てを終えた世帯や子どもがいない世帯に対してはどのような支援が必要でしょうか?

金融審議会の市場ワーキング・グループ報告書『高齢社会における資産形成・管理』(平成元年)において、老後に備えて2,000万円の貯蓄が必要と試算されたことは、報道でも大きく取り上げられました。

現役世帯にとっても、自分の親が介護に必要になったときに介護サービスが無償で利用できれば安心につながりますし、子どもがいない世帯でも自分が高齢化したときの不安が軽減されます。

介護サービスは、要介護度別に支給限度基準額が決められており、所得に応じて自己負担の割合が決まります(1割、2割または3割)。

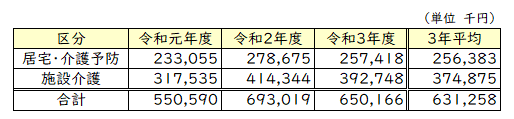

それでは、介護の自己負担分を無償化した場合、どの程度の予算が必要になるか見てみましょう(令和元年度~令和3年度決算を元に)。

北本市の令和元年度、令和2年度の決算については変則的であったため、3年間の平均値を算出しました。居宅介護・介護予防と施設介護の合計で、約6億3千万円となります。

高齢化の進展に伴いさらに増えることが想定されるほか、無償化した場合には介護サービスの利用が今以上に進み、介護費用が増加することも考えられます。

医療費の自己負担については、基本は3割負担。未就学児は2割、70歳以上は所得に応じて1割、2割、3割のいずれかになっています。

これを全世代に拡大するにはいくら必要になるでしょうか?北本市だけの医療費を集計した統計はないので、国や県の集計から推測する必要があります。

令和2年度の『国民医療費』(厚生労働省)によれば、国民医療費の総額は約43兆円で、このうち患者の自己負担分は5兆1435億円です。自己負担の割合は12.0%です。

同じ統計から埼玉県の医療費総額は2兆1903億円です。都道府県ごとの自己負担額は分からないので自己負担率を全国一律12.0%と仮定すると埼玉県分は2622億円となります。

北本市の人口は埼玉県全体の0.9%なので、埼玉県全体の医療費総額と自己負担額にこの割合を乗じると、北本市全体の医療費は194.4億円、そのうち患者自己負担分は23.3億円となります。介護費用とは比べ物にならないほど高額です。なお、北本市ですでに無償化している高校生までのこども医療費に係る令和3年度決算額は約1億8千万円です。

介護保険の保険者は市なのに対し、医療保険の保険者は市ではありませんので、医療費の無償化は技術的にもハードルが高いものです。無償化や負担軽減を図るならば、国として一律に実施して欲しいところです。

現在調査中です。しばらくお待ちください。

現在調査中です。しばらくお待ちください。

現在調査中です。しばらくお待ちください。

他にも試算してほしい分野がありましたら、Twitter(@sakuraikitamoto)のDMかメール(sakuraisuguru.kitamoto@gmail.com)でお問い合わせください。

品位ある最低保障(Decent Minimum)

慶應義塾大学経済学部の井手英策教授は、ベーシックニーズを満たすことと同時に、品位ある最低保障を実現すべきとしています。具体的には、生活扶助の充実、生活保護のしおりの改訂、生活保護率(利用率)の改善、失業給付の増額・使用期限の延長、住宅手当の創設などです。

例えば、憲法25条により健康で文化的な最低限度の生活が保障されているところですが、実際には十分は生活保護費が支給されているとは言い難く、生活保護を受けられる状況にあっても受けていない人が多く存在しています。無償化の範囲を拡げることで生活保護の範囲を狭くすることができます。

井手教授は、所得階層で下位20%に当たる世帯に月額2万円の住宅手当を支給することを提案(試算)しています。

正直、どの所得階層まで、いくらを支給するかは議論のあるところだと思いますが、低所得層にとって住居費の負担は極めて大きいものです。子育て世帯だけでなく、単身世帯や高齢者世帯も給付の対象となりますので、一定の理解を得やすい分野かと思います。

北本市の世帯数は約3万世帯です。このうち、所得が少ない20%の世帯に住宅手当を支給するとなると、支給世帯数は6千世帯です。6千世帯に月2万円(年24万円)を支給すると、その総額は14億4千万円にもなります。世帯数を半分に減らし、生活保護(住宅扶助)受給世帯には支給しないこととしても、約2,500世帯、約6億円が必要です。

なお国では、多様な世帯が安心して暮らせる住宅セーフティネットの強化として家賃低廉化補助などの予算を計上していますが、令和5年度当初予算の概算要求で総額1,131億円でしかなく、制度の活用が進んでいません。

財源の調達(増税の試算)

地方自治体が税収を増やす方法としては、新たな税目を設定する方法(法定外税・法定任意税)と、既存の税目について税率を変更する方法(超過課税)があります。

超過課税とは、標準税率(通常よるべき税率)とされている税目について、その税率と異なる税率を、地方団体の条例によって設定できるものです。一部税目には上限となる制限税率が法定されています。

このほか、地域決定型地方税制特例措置(わがまち特例)という方法もありますが、かなり限定的な手法なのでここでは省きます。

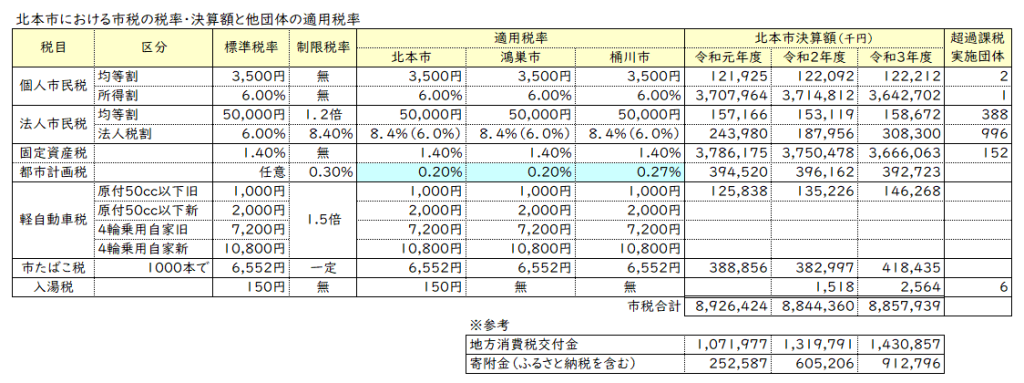

令和4年度における北本市の税率や近年の決算額は次のとおりです。

ご覧になってお分かりのとおり、近隣の桶川市・鴻巣市と税率が異なるのは、都市計画税だけです。北本市にとって主要な税目は、個人市民税と固定資産税であることがお分かりいただけると思います。

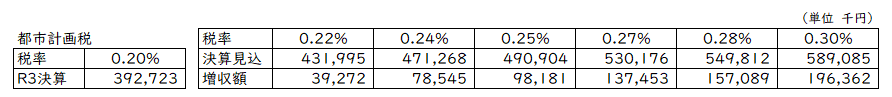

まずは都市計画税です。都市計画税は目的税で、都市計画事業や土地区画整理事業の財源となるものです。目的税なので、これを社会保障経費に充てることはできません。しかし、現実には都市計画事業等の財源がすべて都市計画税で賄われている訳ではありませんから、都市計画税を増税することで、都市計画事業等に充てている一般財源を社会保障の充実に回すことができます(令和3年度都市計画税使途状況の公表:北本市ホームページ)。

北本市では、2011(平成23)年に当時の石津市長の公約で、個人市民税の減税(標準税率6.0%を5.4%に)を実施しましたが、これは単年度で終了となりました。代わりに2012年(平成24)年から都市計画税を0.25%から0.2%に引き下げました(参考:北本市ホームページ)。しかしながら、幹線道路・生活道路の整備や土地区画整理事業が遅れている状況において、都市計画税を減税したままにしておく理由は見当たりません。

都市計画税の税率を引き上げた場合、税収がどの程度増えるか見てみましょう(令和3年度決算額を元に)。

税率を元に戻す(0.25%にする)と1億円近い税収増となりますが、上記で見た何らかの無償化の財源とするには不足します。

また、元の税率に戻すという点では理解が得られやすいかもしれませんが、市街化区域の市民のみの負担が増えることになります。負担増に見合う道路・下水道の整備や区画整理事業の推進が不可欠です。

なお、埼玉県内の40市における税率は次のとおりです(令和3年度)。

0.30% 12市、0.27% 3市、0.25% 6市、0.20% 14市、0.20%未満 5市

都市計画税で説明したとおり、北本市では2011(平成23)年度に1年だけ個人市民税所得割を減税しています。

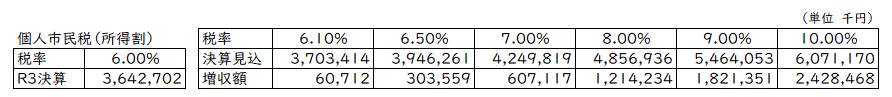

個人市民税(所得割)の税率は6%です。これに合わせて個人県民税が4%課されており、個人住民税として合計で10%となっています。所得に応じて課税されるので、高所得者ほど増税額は大きくなり、いわゆる非課税世帯の負担増はありません。

個人市民税には所得割の他に均等割があります。こちらは、個人市民税が3500円、個人県民税が5000円で合計5000円ですが、2014年度から2023年度までの10年間は特例として個人市民税と個人県民税それぞれ500円増額されています(東日本大震災を踏まえ防災費用を確保するためとされています)。

均等割、所得割ともに市町村において税率を引き上げることは可能ですが、均等割を増税すると相対的に低所得者の負担が重くなるうえに、大きな税額を確保することもできません。引き上げるとすれば個人市民税が適していると思います。

個人市民税(所得割)の税率を引き上げた場合、税収がどの程度増えるか見てみましょう(令和3年度決算額を元に)。

税率を0.1%引き上げるだけでも約6千万円の税収増となります。1.0%引き上げれば約6億円の税収増です。市町村において超過課税を実施する場合には、個人市民税(所得割)を中心に考えるべきでしょう。

(参考)個人市民税の超過課税を実施している自治体(R2.4.1現在)

・均等割 2団体(横浜市、神戸市)

・所得割 1団体(兵庫県豊岡市※)

※ 豊岡市の所得割税率は6.1%(0.1%の超過課税)で、代わりに都市計画税が廃止されています。

なお、個人市民税(所得割)の課税額を見ると、所得割額の合計が35億5688万8千円で納税義務者数が31602人なので、平均課税額は112,553円です。7%に引き上げると131,311円、18,758円増(月当たり1,563円増)となります。年税額ご自身の課税額については、毎年5月に送付される特別徴収税額の決定通知書や納税通知書でご確認ください。

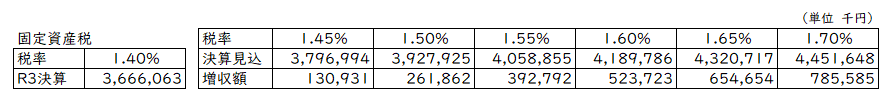

固定資産税は、個人市民税と並び市町村の主要税目です。固定資産税の標準税率は1.4%で、制限税率はありません。個人に限らず、法人にも課されます。

埼玉県内では全ての市町村が標準税率を採用していますが、一部の市町で、特定の対象に対し不均一課税を課しています。

全国では8.8%に当たる152団体が超過課税を実施しており、その税率は次のとおりです。最高税率は北海道三笠市の1.75%です(令和2年4月1日現在)。

1.5%未満 12団体

1.5%以上1.6%未満 75団体

1.6%以上1.7%未満 49団体

1.7%以上 16団体

上記を参考に、固定資産税の税率を引き上げた場合、税収がどの程度増えるか見てみましょう(令和3年度決算額を元に)。

0.1%の引上げ(引上率7.1%)で約2.6億円の税収増になります。北本市における令和3年度の平均課税額は137,815円です(税額計36億2149万8千円、納税義務者数26,278人)。1.5%に引上げると147,659円で、9,844円増となります。

固定資産税の超過課税による負担増は、固定資産を所有している人に限定されますが、増税分が家賃等に転嫁されることで、固定資産が無い人も間接的に負担が増える可能性もあります。

所得は少ないが所有不動産が多く、固定資産是の納税が大変という人も少なからずいると思います。高齢の年金生活者で、持ち家があるから何とかやって生活が成り立っているという方も少なくないはずです。固定資産税の増税に当たっては、こうした層への配慮が不可欠でしょう。

法人地方税にも法人市民税と法人県民税があり、法人市民税には均等割と法人税割があります。法人市民税(均等割)の税額は5万円~300万円、法人市民税(法人税割)の税率は6.0%~8.4%です。標準税率が6.0%で、すでに超過課税が実施されています。

法人税割で8.4%の税率を課されているのは、資本金等の額が1億円以上の法人と、課税標準となる法人税額が500万円を超える法人です。この8.4%というのは法人税割の制限税率で、これ以上引き上げることはできません。

法人に対する超過課税はすでに広く実施されています。全国1,719団体のうち、法人税割の超過課税を実施しているのは1.015団体で、北本市もその1つです。

資本金1億円未満の企業に超過課税を実施しても、それにより得られる税収は限られます。これ以上の超過課税は難しいと考えます。

消費税は国税であり、市町村が税率を変えることはできません。消費税7.8%と地方消費税2.2%、合わせて10%です。地方消費税は都道府県に分配されたのち、2分の1が市町村に分配されます。市町村への分配は、税率でいうと1.1%分になります。

北本市に分配された地方消費税交付金の決算額は次のとおりです。

令和元年度 10億7097万7000円

令和2年度 13億1979万1000円

令和3年度 14億3085万7000円

※令和元年10月に8%から10%に引上げ

消費税の税率は北本市の一存で決められませんが、国において消費税率を改正した場合には、それに応じて北本市の税収も変わります。もし仮に消費税が廃止されるようなことがあれば、これだけの税収を失うことになります。

実現には徹底的な議論が必要

今回、増税によるベーシックニーズの充足する戦略として、色々なシミュレーションをしてみましたが、これはあくまでもシミュレーションです。

何をベーシックニーズとして捉えるのか=どの分野で無償化や負担軽減を図るのかを検討しつつ、その財源をどうやって調達するかを考えなければなりません。これは市長や議会だけで決めるべきではなく、市民も一緒になって徹底的に議論すべきことだと思います。

国レベルで増税をし、何らかの無償化を進める方法もありますが、地方自治体でも都市部と山間・農村部で重視すべき分野や増税で得られる税収も異なります。そのような状況において、国民全体での合意を得ることも極めて困難です。市町村レベルでこそ、丁寧に議論し、合意を得ることができるのではないかと考えています。こうした議論により、市民が自分のまちの財政や行政サービスに関心を持つことにも繋がります。

全国的に子ども医療費や学校給食費の無償化が拡がりを見せていますが、財源に関しては既存財源のやりくりが基本になっています。これではいずれ財政面で限界を迎えますし、子育て支援以外の行政サービスが疎かになる恐れもあります。増税も一つの選択肢として考えることができれば、行政サービスを充実できる可能性が大きく拡がることをご理解いただければ幸いです。